作者: 欧意官方交易所 日期:2024-10-02 21:45

撰文:茉莉

5月那场因UST脱锚、LUNA归零带来的市场恐慌,终究伴随着加密熊市的低气压蔓延到了6月,另一组有「锚定」关系的加密资产stETH和ETH出现异动。

这两种资产的常规兑换比例为1:1。从上周起,这个平衡被打破。

stETH是DeFi平台Lido推出的ETH 2.0质押凭证,在该平台上,用户每存入1 ETH,就可以获得1 stETH的质押凭证代币,二者形成了1:1的汇率关系。由于stETH后来被广泛引入DeFi市场,该代币不仅可以在去中心化交易平台(DEX)上兑换为ETH,还被一些去中心化的借贷平台视作借出其他加密资产的抵押品。

目前,在stETH-ETH交易量最大的DEX 「Curve」上,1 stETH大约只能兑换0.95 ETH, stETH成了打折版的ETH。有了UST事件的经验,加密用户最先能想到的就是:有人在大量地卖出stETH。

最先被发现的卖出者是加密资产做市商Alameda Research,仅上周五,该机构在几小时内撤出了接近5万枚stETH。同期,stETH对ETH的汇率脱钩5%。但之后该机构又重新买回了stETH。

如果这仅仅是做市商根据市场行情进行的常规操作,那么之后的两个市场角色则出现了非常规动作。

周一,中心化的加密资产借贷平台Celsius突然宣布暂停客户提款和转账,人们发现,该平台是ETH2.0的质押大户,手上至少持有40.92万枚stETH,占stETH供应量的9.69%。Celsius突发的停提动作让它成为了stETH潜在的抛售方。

今日,知名加密资产对冲基金三箭资本被曝「清算风险」,虽然该机构并未明确回应传言,但链上信息显示,该机构在不断通过其拥有的地址进行stETH的转移及变卖,它的一个地址上仍持有19614枚stETH。

两头加密巨鲸正在被危机包围,他们也是DeFi的深度参与者,两方都将其所管理的加密资产大规模地投入到DeFi场景,包括算法稳定币和借贷市场。加密资产市场牛市时,DeFi乐高是投资收益的加速器,如今熊市已现,DeFi开始反噬,资金雄厚的巨鲸首当其冲。

两加密巨鲸先后暴露危机

如果不是stETH与ETH脱锚,人们可能不会立刻注意到巨鲸们的困局以及他们可能会带来的市场风险。

6月13日,加密资产借贷平台Celsius突然宣布,将暂停所有账户之间的提款、交易和转账,此举的原因是「极端的市场条件」,目的是「稳定流动性……让Celsius能更好地履行对客户的退出义务」。

Celsius总部位于英国伦敦,成立2017年,主营加密资产的存贷业务,它吸储用户的加密资产,APY(存款年收益)最高达17%;同时也支持用户将加密资产作为抵押物,以最少为1%的年利率获得美元稳定币甚至美元的贷款。

Celsius暂停用户提款,明确表示是为了「稳定流动性」,换句话说,它陷入了流动性危机,当前它手头可动用的加密资产大概率无法满足用户随时赎回的需求。

这个号称「拥有15万枚BTC」、「为社区提供了超过10亿美元收益」的加密巨鲸,把「钱」投向了何处?

stETH与ETH脱锚后,人们发现,Celsius是ETH2.0的巨额质押者之一,有158176 ETH被锁在了以太坊的信标链中,目前价值1.68亿美元。尽管价值不低,但这部分ETH无法随时赎回,需要等待以太坊2.0网络完成合并后才有机会提取。这一部分价值对于Celsius来说是非流动性资产,无法解决用户的赎回需求。

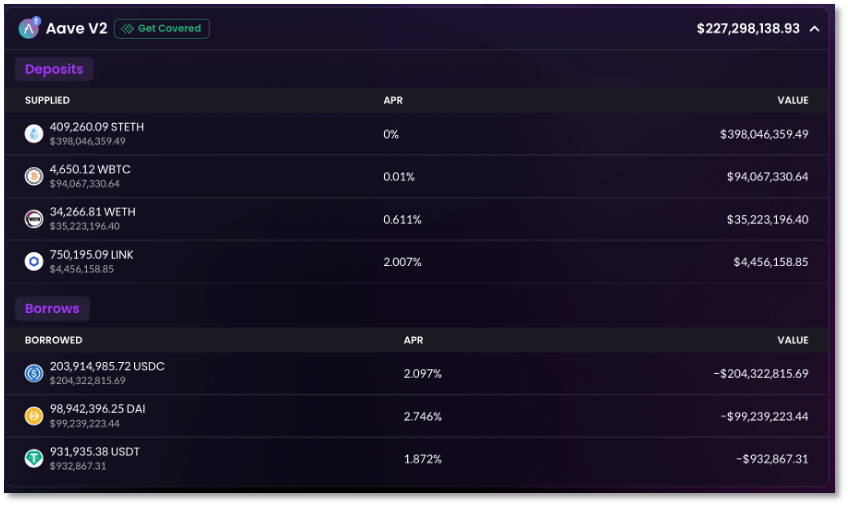

此外,区块链数据分析服务商Nansen标记的Celsius的一个钱包地址显示,该地址拥有的加密资产总价值为9.16亿美元,主要包括stETH、ETH、WBTC、WETH、LINK、COMP等,其中仅有价值80.2万美元还躺在钱包里,其余价值均被用来抵押在DeFi 借贷平台 Aave 和 Compound上,贷出了价值6.88亿的各类美元稳定币,包括USDC、DAI和USDT。

Celsius将大量资产抵押到了DeFi借贷平台中

也就是说,Celsius这个地址中的加密资产暂时无法流动,但它贷款来了大量的美元稳定币,很可能想以此来解决它的兑付问题。但这种「拆东墙补西墙」的方式存在更大的风险,一旦抵押品的价值出现下跌,借贷平台将启动清算机制,Celsius如果无法补足抵押品,将面临被清算的风险。

当然,这仅仅是Celsius的一个钱包地址,加上外界还无法知悉该平台的兑付缺口,因此无法判断它这个「雷」到底有多大,但停提的操作已经将它暴露在流动性危机中,而另一个被危机包围的是三箭资本。

6月15日,媒体The Block援引消息人士说法称,三箭资本在加密资产衍生品交易平台Deribit、借贷平台BlockFi上的清算总额高达4亿美元,该机构正在处理与其贷方和其他交易对手方的关系。

很快,三箭资本创始人ZhuSu发了一条信息模糊的推特,「我们正在与有关方面进行沟通,并致力于将问题解决。」至于在解决什么问题,ZhuSu并未明示。

这个成立于2012年、注册在新加坡的加密资产对冲基金开始暴露问题,与之有关的投资标的正在出现异常。三箭资本加持的NFT基金Starry Night已经将它在SuperRare平台上共计70件NFT收藏品全部清空,这些藏品消耗了该基金2100多万美元。

此外,Nansen上标记为三箭资本的钱包最近2天内一直在转移并卖出stETH,有分析师认为,三箭资本此举是在偿还其在Aave的债务,以避免它的头寸(约价值2.64亿美元22.3万ETH)被清算。链上数据显示,三箭资本的ETH也处于出清状态,有近8000 ETH被卖出。

无论是Celsius还是三箭资本,都面临着类似「资不抵债」的问题,手头资产的流动性告急是表征,但到底是什么将他们推向了危险的边缘?

两巨鲸均涉险暴雷项目Terra

对于加密巨鲸这样的市场老手来说,熊市的下行行情是容易被预料到的,但有些难以预料的「雷」很可能早早就埋下了。

拿Celsius来说,过去4年中,它在加密资产的欧美市场中成为了一个独角兽般的存在,吸引了170万用户使用,去年的B轮融资规模从4亿美元扩大到7.5亿美元,估值达35亿美元。除了借贷业务,Celsius开始向比特币采矿产业扩张,投资规模在3亿到5亿美元。

但Celsius踩得坑也不少,且踩在了它获取利润的主阵地DeFi领域。

去年12月,BadgerDAO遭黑客攻击,损失的加密资产价值达1.2亿美元,其中有超过5000万美元来自Celsius,包括2100 BTC和 151 ETH。

去年6月,ETH2.0质押解决方案公司Stake Hound丢失了私钥,损失了客户存入的超3.8万枚ETH。数据分析机构指出,其中3.5万枚ETH来源于Celsius,但遭到了该公司的否认。

这些负面事件持续消耗着客户对Celsius的信任:一个号称专业的加密机构是否有完善的风控机制?结果,Terra的UST、LUNA暴雷事件再一次击溃了客户对Celsius的信任。

UST脱钩后,区块链数据分析机构Nansen指出,7个大型加密钱包从Anchor(Terra链上的借贷平台)撤出UST流动性并在Curve(以太坊链上DEX)上出售,这是触发UST脱钩的初始原因,这7个钱包中有一个属于Celsius。

这意味着Celsius曾在Anchor中套利,但该公司的CEO表示「我们没有引发LUNA崩盘也没有从中受益」,而链上数据分析师们还是找出了证据,Celsius控制的钱包至少在过去5个月中向Anchor发送了至少261000 ETH(时值5.35亿美元)。

从结果看,Celsius的撤出动作似乎让它从UST暴雷中逃了出来,但这个机构在DeFi中屡次涉险的风格令它的用户感到不安,已经有用户在UST暴雷后将加密资产从Celsius中取出,恐慌开始蔓延,难以应对的挤兑或将到来,这也许正是Celsius最近关闭客户提币的原因。

UST和LUNA这个「雷」结结实实地砸到了三箭资本的头上,该基金是这组姊妹币的发行方Terraform Labs的投资方之一,在该项目崩盘前的融资中还领投了5亿美元。外界从ZhuSu在LUNA崩盘后仍在为其站台的举动分析,三箭资本大概率是想从项目的重建中挽回亏损。

在Terra分叉后产生了LUNA的分叉币LUNC后,三箭资本用5.596亿美元购买了1090万个LUNC,并将之质押在节点上获取奖励,但现在这笔投入随着LUNC的暴跌已经缩水为660美元。

三箭资本的亏空还不只于此。

在加密资产交易平台Bitfinex上,三箭资本站在亏钱榜的第二名,仅5月份就亏损了3100万美元。除了亏钱,有加密资产交易员爆料,三箭资本在包括BlockFi、Celsius、Nexo在内的中心化借贷平台上均有借贷头寸,存在清算风险。

从属于三箭资本的多个钱包的链上痕迹看,该机构也在补救损失。

从今年5月至今,三箭资本累计将10万枚ETH转移到了交易所FTX,不排除是在将ETH变现。此外,最近两天,三箭资本不惜亏损,开始将stETH通过多种方式兑换为美元稳定币。

三箭资本近期转移了大量stETH

加密资产交易员 MoonOverload 在推特上分析,三箭资本抛售stETH的举动更像是在偿还他们在DeFi借贷应用中的债务,以避免被清算。

无论是以「CeFi与DeFi桥梁」自居的Celsius,还是将资金大规模投向DeFi的三箭资本,两头巨鲸的崛起都离不开DeFi在牛市中的加速作用,或者说,牛市放大了DeFi对加密资产收益的催化效应,Celsius和三箭资本都曾乘着趋势的风在牛市里冲浪。

当熊市来临时,DeFi的放大效应逐渐体现在风险上,stETH因为机构型巨鲸的流动性危机而遭遇抛售,与ETH发生了脱锚。风险管理不当的持仓机构也卷入其中,不但在亏损中越抛越亏,还可能将风险传递至更广泛的市场。

目前,Celsius将至少40.92万枚stETH抵押在了Aave上,这些stETH仍然属于抵押物,并未卖出,但有清算风险。因为即便Celsius自己不卖,也无法防止其他巨鲸出售stETH,比如困难重重的三箭资本,stETH一旦触发清算,Celsius的抵押品如果补充不上就会遭遇清算。

如果Celsius为了恢复用户提款需求而选择卖出stETH,自己这头巨鲸也会触发清算价格不说,还会将恐慌蔓延,引来stETH的抛售潮,进而引发连环清算。

三箭资本面临的处境也是同样如此,曾经依靠循环套利而获益的加密巨鲸们陷入了两难,DeFi乐高开始在流动性危机出现时反噬巨鲸。

问题是,市场上这样的巨鲸并不在少数,Celsius的竞对平台就有多家,包括BlockFi、Nexo等,他们的商业模式大体相同,都是从DeFi市场中攫取利润的CeFi平台,半透明式的运用方式也掩盖着风险,比如它们的用户很难知道自己的资产到底流向了哪个DeFi 项目,项目的智能合约安不安全,平台的流动性是否正常.....

熊市的大幕刚拉开一角,三箭资本不会是唯一涉险的机构,Celsius也绝不是最后一个雷。